Sinds de Grote Recessie waren er 260 hoogtepunten

maandag 04 maart 2024 15:54

De koersen staan op recordniveaus. Toch zijn er beleggers die nu nog volop in de markt investeren. En daar is niets mis mee want het vestigen van record op record is volstrekt normaal op de beurzen. Maar uiteraard komt er een keer een einde aan. Voor een tijdje dan. Hoe erg is dat eigenlijk: investeren net voor een crash?

Slechte timers

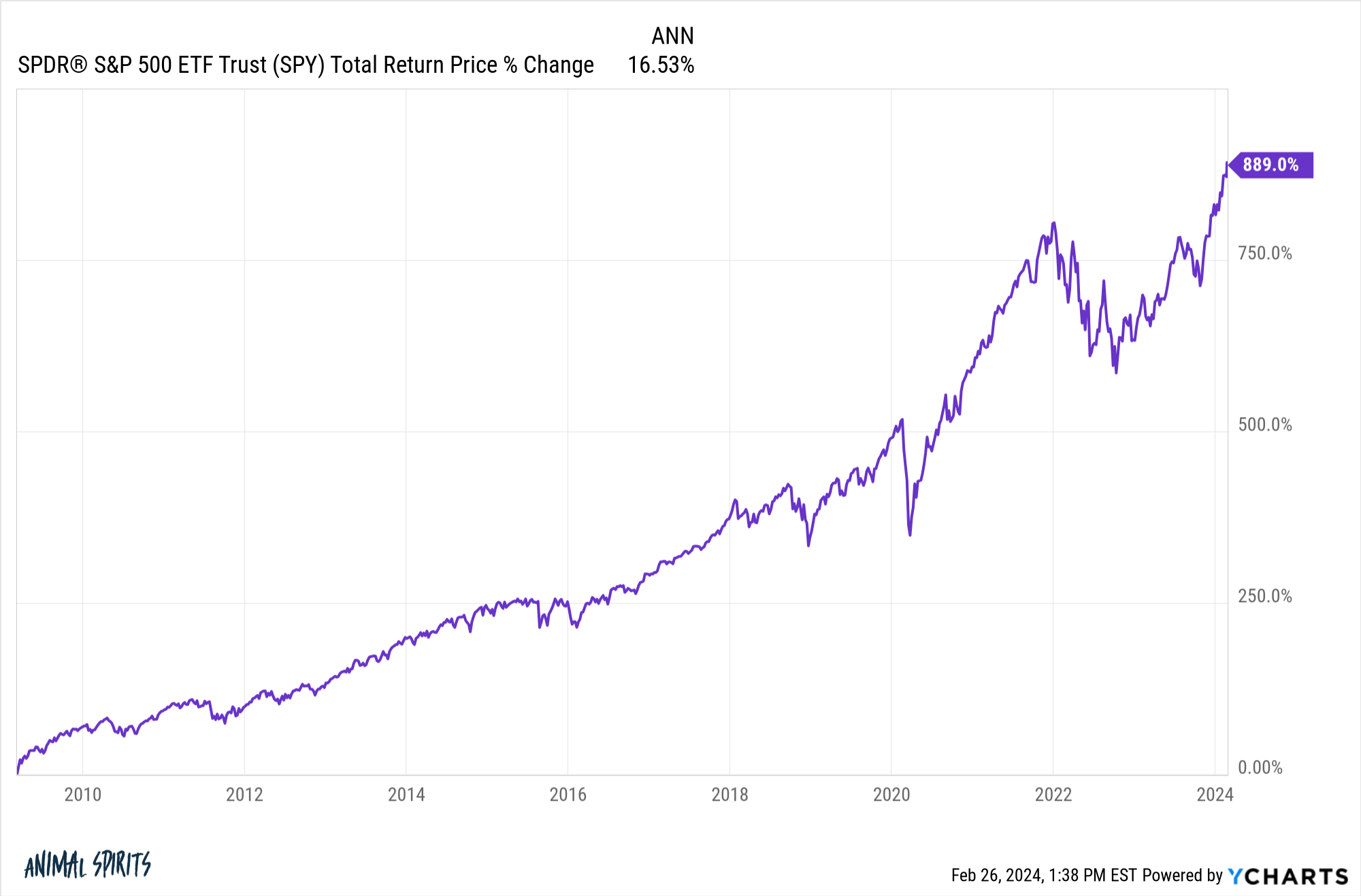

De laatste crash was in 2008. Stel u hebt de Grote Recessie niet zien aankomen en in 2007 op het hoogste punt in de index belegd. Analist Ben Carson neemt hiervoor de S&P500 maar dat geldt voor vrijwel alle indexen in de westerse wereld. Dan zou de waarde van uw investering (met herbelegde dividenden) nu zo'n 3,5 maal meer waard zijn. Oftewel nog altijd een gemiddeld rendement van 9,5 procent per jaar. Probleem is wel dat je eerst door vijf jaar heen moet waarin je investering op verlies staat.

Maar dan kan het ook hard gaan.

Overigens beleggers die op het absolute dieptepunt in 2009 hebben gekocht, behaalden een rendement van negen maal de investering, 17,5 procent gemiddeld per jaar.

Hoogtepunten

Hoe hard het ook voor de slechte timers kan gaan, laat dit zien. Na de crash en jaren van opkrabbelen bereikte de index eindelijk in 2015 een nieuwe hoogste stand. En niet eenmaal maar tienmaal. Het jaar erop 18 maal en in 2017 jawel 62 (schrijve twee-en-zestig) maal.

Alleen in 2022 en '23 was het rustig met 0 en 1 maal een nieuw record maar dit jaar zijn er alweer 13 nieuwe hoogtepunten.

Al met al heeft de S&P500 sinds de Grote Recessie zo'n 260 nieuwe hoogtepunten bereikt. Dat leidt tot dit rendement.

En vanaf het eerste hoogtepunt in 2015, je hoeft er de IEX forums maar op na te lezen, waren er beleggers die riepen: bubble.

Iedereen een winnaar

Al met al is het duidelijk dat op de lange termijn ook de slechte timers winnaars zijn op de beurs. En dat is maar goed ook want niemand weet wanneer het dieptepunt of hoogtepunt is bereikt, niemand.

Maar wat we wel weten is dat er weer crashes en bearmarkten zullen komen. En dat die gevolgd zullen worden door bullmarkten en nieuwe hoogtepunten.

Waar je ook investeert in die cyclus, al met al behaalt u historisch gezien gemiddeld een minimaal jaarlijks rendement van tegen de 10% op beleggingen in aandelen. Het enige waar u voor moet zorgen bij een investering in individuele aandelen is dat u kiest voor fondsen die een goed bestuur hebben, die niet failliet zullen gaan en die in een groeimarkt zitten. Zo gauw 1 van die voorwaarden niet meer op gaat: verlies nemen en er uit.