Mythen over begrotingstekorten ontkrachten

Advertorial

Mythen over begrotingstekorten ontkrachten

Begin mei kraakte de Europese Commissie de groeiramingen van Duitsland voor 2019, waarna berichten circuleerden dat de Duitse regering, die bekendstaat om haar begrotingsdiscipline, genoodzaakt zou zijn haar begrotingsevenwicht los te laten. Het tekort – d.w.z. wanneer de overheidsuitgaven hoger liggen dan de belastinginkomsten – kan in de komende vier jaar oplopen tot maar liefst 100 miljard euro, waardoor sommigen zich afvragen hoe Duitsland dit gat gaat dichten.[i] Bij het bestuderen van financiële media komen we vaak soortgelijke berichten tegen waarin wordt gewaarschuwd dat begrotingstekorten een gevaar vormen voor toekomstige groei en welvaart, aangezien het tot stand brengen van begrotingsevenwicht mogelijk gepaard gaat met forse bezuinigingen, belastingverhogingen of beide. Maar naar ons idee is er vrij weinig bewijs dat tekorten per definitie negatief zijn. Voor de economieën of markten van de meeste ontwikkelde landen denken we dat tekorten lang niet zo nadelig zijn als velen vrezen.

Begin mei kraakte de Europese Commissie de groeiramingen van Duitsland voor 2019, waarna berichten circuleerden dat de Duitse regering, die bekendstaat om haar begrotingsdiscipline, genoodzaakt zou zijn haar begrotingsevenwicht los te laten. Het tekort – d.w.z. wanneer de overheidsuitgaven hoger liggen dan de belastinginkomsten – kan in de komende vier jaar oplopen tot maar liefst 100 miljard euro, waardoor sommigen zich afvragen hoe Duitsland dit gat gaat dichten.[i] Bij het bestuderen van financiële media komen we vaak soortgelijke berichten tegen waarin wordt gewaarschuwd dat begrotingstekorten een gevaar vormen voor toekomstige groei en welvaart, aangezien het tot stand brengen van begrotingsevenwicht mogelijk gepaard gaat met forse bezuinigingen, belastingverhogingen of beide. Maar naar ons idee is er vrij weinig bewijs dat tekorten per definitie negatief zijn. Voor de economieën of markten van de meeste ontwikkelde landen denken we dat tekorten lang niet zo nadelig zijn als velen vrezen.

De geschiedenis leert dat tekorten veelvuldig voortkomen uit eerdere economische activiteit, en geen voorspellende waarde hebben. Neem Amerika. Het land had aan het einde van de jaren negentig een fors overschot, maar nauwelijks tien jaar later bedroeg het tekort maar liefst 1 biljoen dollar.[ii] Uit geen van beide kon u opmaken welke kant het opging met de economie – maar wel wat we economisch gezien achter de rug hadden. Doordat de economie in de jaren negentig op volle toeren draaide, overtroffen de belastinginkomsten de uitgavengroei, en dit verklaart het overschot aan het einde van het decennium. En dat grote tekort? Dat kwam er toen de wereldwijde financiële crisis van 2008 de inkomsten deed kelderen terwijl de Amerikaanse overheid haar uitgaven opschroefde om te proberen groei te stimuleren.

Maar ook al is niet duidelijk waardoor begrotingstekorten veroorzaakt worden, wij vinden ze niet bijster voorspellend. Sommige landen hebben regelmatig tekorten, zonder noemenswaardige economische impact. Frankrijk heeft sinds 1974 een begrotingstekort.[iii] De Franse economie kende sindsdien echter een conjunctuurbeweging van groei naar recessie en weer terug, en de tekorten hadden hier kennelijk geen invloed op. Duitsland had in de afgelopen vijf jaar ongekend hoge overschotten en je zou verwachten dat dat gunstig zou uitpakken voor de economische groei.[iv] Het Duitse bbp (bruto binnenlands product, een door de overheid gehanteerde maatstaf van nationale economische output) groeide in 2018 echter minder snel dan het Franse.[v] Portugal groeide in de afgelopen twee jaar sneller dan Duitsland, ondanks het begrotingstekort van het land.[vi] Ook Nederland had in de afgelopen drie jaar een begrotingsoverschot.[vii] De groei van het land bleef echter achter bij die van Spanje, dat in alle drie de jaren een tekort had.[viii] Dit wil niet zeggen dat tekorten groei stimuleren, maar het laat naar ons idee wel zien dat ze groei evenmin in de weg staan.

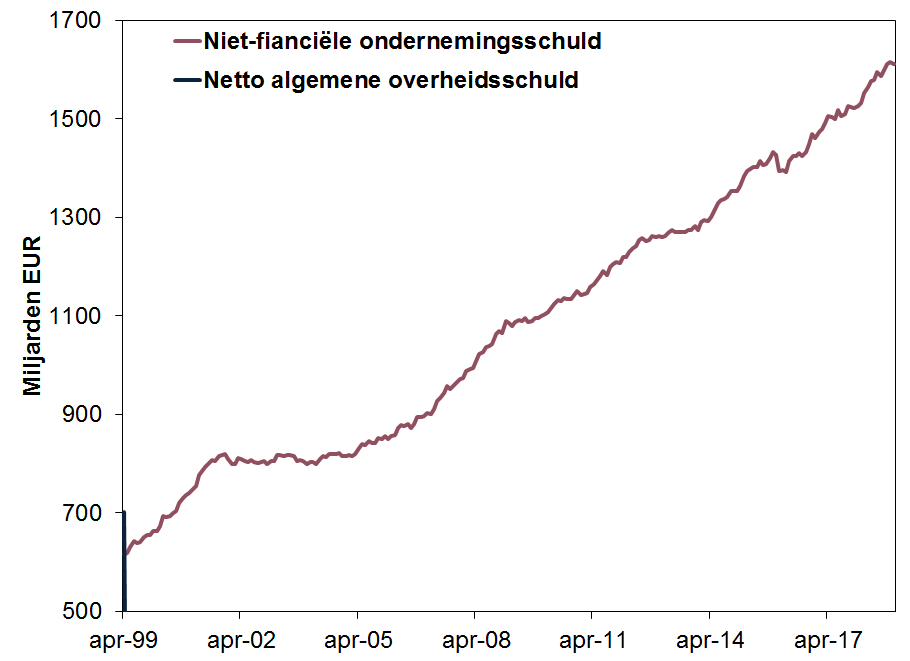

Sommige deskundigen beweren dat wanneer de overheid geld leent om tekorten op te vangen, dit mogelijk ten koste gaat van investeringen in de particuliere sector (d.w.z. bedrijfsobligaties worden “verdrongen” door staatsobligaties). Dit staat groei in de weg, zo vinden zij. Maar naarmate economieën groeien, breidt de welvaart zich uit en neemt het totale bedrag aan belegbaar kapitaal toe. Wij denken dat dit gelijk staat aan meer kapitaalbronnen en grotere hoeveelheden kapitaal, hetgeen het risico van “verdringing” beperkt. Hoewel het in theorie mogelijk is, zijn er aanwijzingen dat “verdringing” voor de meeste landen enkel nog in de verre toekomst een risico vormt. Laten we weer eens kijken naar Frankrijk. Zoals blijkt uit Figuur 1 is de netto-overheidsschuld van het land – de schuld van de publieke sector – in de afgelopen twee decennia gestaag toegenomen. Maar ook het bedrijfskrediet is toegenomen.

Figuur 1: Kredietverlening kan blijven groeien, ondanks overheidsschuld

Bron: FactSet, Banque de France, per 14/5/2019. De netto algemene overheidsschuld van Frankrijk en de niet-financiële ondernemingsschuld (bankleningen en effecten), april 1999 – december 2018.

Een ander argument dat vaak te berde wordt gebracht in financiële media is dat tekorten zorgen voor hogere rente, waardoor het voor bedrijven en huishoudens moeilijker wordt om geld te lenen. Maar tekorten zijn niet als enige verantwoordelijk voor hogere rente. Ze vormen slechts één factor. Hoe de markten de kredietwaardigheid van een land beoordelen speelt volgens ons ook een rol. En ook inflatieverwachtingen zijn cruciaal. Omdat schuldpapier veelal vastrentend is, vormt inflatie op termijn een groot risico voor de koopkracht. Daarom zien we dat de rente die beleggers eisen, meebeweegt met de inflatieverwachtingen. Ook wereldwijde factoren zijn van belang. In de ontwikkelde landen leidt het vrije verkeer van kapitaal ertoe dat de rente op staatsobligaties in de meeste landen gelijk opgaat. Dit staat vaak los van tekorten en schuldenniveaus.

Voorts schrijven of beweren deskundigen weleens dat begrotingstekorten de inflatie doen stijgen, wat ten koste gaat van consumentenbestedingen en groei. Dit is naar onze mening overdreven. Zoals de econoom Milton Friedman al zei, is inflatie een monetair fenomeen: te veel geld voor te weinig goederen. Overbesteding kan de vraag binnen de economie stimuleren en geld sneller doen circuleren – wat ook wel bekendstaat als de omloopsnelheid. Maar de geldhoeveelheid is ons inziens van cruciaal belang, en tekorten hebben hier geen invloed op. Ook recente cijfers tonen dit aan. De inflatie is bescheiden in Frankrijk, gemiddeld 0,9% j-o-j in de afgelopen vijf jaar – lager dan het gemiddelde van 1,1% in Duitsland.[ix] De gemiddelde inflatie in Spanje bedroeg gedurende deze periode 0,6% j-o-j – ondanks voortdurende tekorten.[x] Ook in de Verenigde Staten houden tekorten nauwelijks verband met de inflatie. In de begindagen van de huidige economische groei, in 2009, bedroeg het Amerikaanse begrotingstekort ruim 1 biljoen dollar per jaar. Uit berichten in financiële media valt op te maken dat velen in die tijd bang waren dat dit de inflatie zou opdrijven. In de afgelopen tien jaar bedroeg het Amerikaanse begrotingstekort gemiddeld 840 miljard dollar per jaar.[xi] Dat is veel! Maar gedurende deze periode bedroeg de gemiddelde inflatie slechts 1,5% j-o-j, wat historisch laag is.[xii] Wij zijn van mening dat er gewoonweg niet veel aanwijzingen zijn dat tekorten de prijzen opdrijven.

Begrotingen zijn van belang, maar er zijn in de ontwikkelde landen weinig aanwijzingen dat begrotingstekorten problematisch zijn. Wij zijn van mening dat beleggers er goed aan doen om doemtheorieën rond begrotingstekorten kritisch te benaderen.

Fisher Investments Nederland is het Nederlandse bijkantoor van Fisher Investments Europe Limited. Fisher Investments Nederland is ingeschreven bij de Nederlandse Kamer van Koophandel onder nummer 57731446. Als Nederlands bijkantoor van Fisher Investments Europe Limited staat Fisher Investments Nederland onder toezicht van de Britse toezichthouder FCA en, op basis van kennisgeving, van de Autoriteit Financiële Markten (AFM). Fisher Investments Europe Limited is geautoriseerd en gereguleerd door de Britse toezichthouder Financial Conduct Authority (FCA-nummer 191609). Het is geregistreerd in Engeland (ondernemingsnummer 3850593). Fisher Investments Europe Limited heeft als maatschappelijke zetel: 2nd Floor, 6-10 Whitfield Street, London, W1T 2RE, Verenigd Koninkrijk.

Fisher Investments Europe Limited besteedt het portefeuillebeheer uit aan zijn moedermaatschappij, Fisher Asset Management, LLC, dat opereert onder de naam Fisher Investments, gevestigd is in de VS en onder toezicht van de Amerikaanse Securities and Exchange Commission staat. Beleggen op de beurs brengt het risico van verlies met zich mee en er is geen garantie dat het belegde kapitaal geheel of gedeeltelijk terugbetaald zal worden. In het verleden behaalde resultaten bieden geen garantie of betrouwbare indicatie van toekomstig rendement. De waarde en opbrengst van de beleggingen volgen de schommelingen van de wereldwijde aandelenmarkten en van de internationale wisselkoersen.

[i] “German Economic Slowdown Set to Blow €100bn Black Hole in Berlin’s Budget”, Justin Huggler, The Telegraph, 8/5/2018.

[ii] Bron: US Office of Management and Budget, per 14/5/2019.

[iii] Bron: INSEE, per 30/4/2019. Jaarlijks begrotingssaldo van Frankrijk, 1974-2018.

[iv] Bron: FactSet, per 1/5/2019. Jaarlijks begrotingssaldo van Duitsland, 2014-2018.

[v] Ibid. Reële bbp-groei op jaarbasis van Duitsland en Frankrijk in 2018.

[vi] Ibid. Reële bbp-groei op jaarbasis van Duitsland en Portugal in 2017 en 2018.

[vii] Ibid. Jaarlijks begrotingssaldo van Nederland, 2016-2018.

[viii] Ibid. Reële bbp-groei op jaarbasis van Spanje en Nederland, 2016-2018. Jaarlijks begrotingssaldo van Spanje, 2016-2018.

[ix] Ibid. Consumentenprijsindex van Frankrijk en Duitsland, alle geharmoniseerde prijzen, april 2014 – april 2019.

[x] Ibid. Consumentenprijsindex van Spanje, alle geharmoniseerde prijzen, april 2014 – april 2019.

[xi] Bron: Federal Reserve Bank of St. Louis, per 14/5/2019. April 2009 – april 2019.

[xii] Bron: FactSet, situatie op 14/5/2019. Amerikaanse consumentenprijsindex, gemiddelde j-o-j, april 2009 – april 2019.